Биыл теңге 26 жасқа толады. Өмірді сақтандыру бойынша Freedom Finance Life компаниясының мамандары теңгенің қалай арзандағанын және өз жинақтарын девальвациядан қалай қорғау керектігін айтады

Өткен ғасырдың екінші жартысына дейін ақша құны алтынға байлаулы болды, соның арқасында қағаз купюраны бағалы металға айырбастауға болатын еді. Уақыт өте келе мемлекет купюралардың алтын құрамын төмендетіп, біртіндеп олар үшін алтын аз бере бастады. Сол кездері ол девальвация деп аталды. Бүгінгі күні бұл термин басқа мағынаға ие – ұлттық валютаның мемлекетпен резервтер ретінде пайдаланылатын шетел валютасына құнсыздануы. Егер теңгенің құнсыздануы туралы сөз болса, бұл оның бағамы АҚШ доллары мен еуроға төмендейді деген сөз.

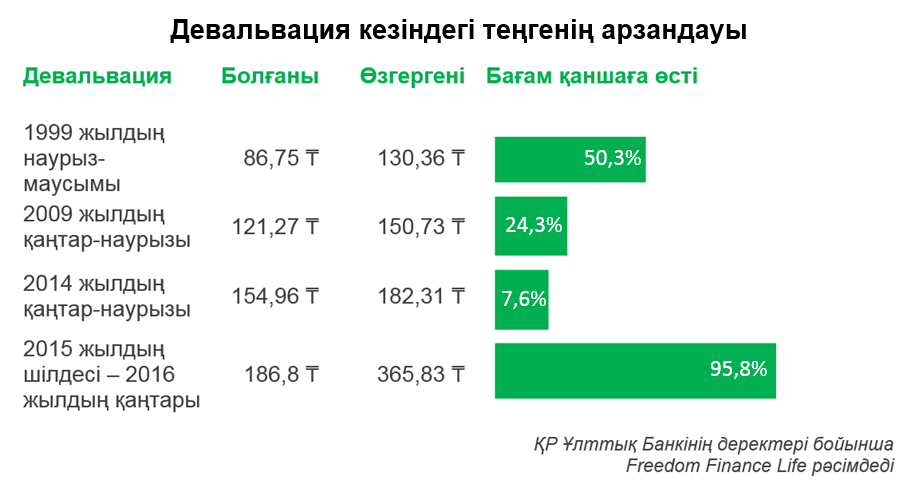

1993 жылдың қарашасында Қазақстанда өз валютасы – теңге пайда болды. Өзінің қызмет еткен уақытында ол ұзақ жолдан өтіп, еркін өзгермелі бағамға көшті және 80 есе – 4,69-дан 377,6 теңгеге дейін арзандады. Барлығы ұлттық валюта төрт ашық девальвацияны бастан кешірді. Әр девальвация кезінде ол орта есеппен 47%-ға (немесе долларға қатысты 70 теңгеге) арзандаған. 2015 жылдың екінші жартысында рекордтық құнсыздану болды. Сол кезде теңге бірнеше айда 95,8% – ға (179 теңгеге) – доллар үшін 186 теңгеден 365 теңгеге дейін арзандады.

1999 жылғы девальвация кезінде теңге долларға қатысты 50,3%-ға (43,6 теңгеге) арзандады. 2009 және 2014 жылдары теңге тиісінше 24,3% (29,4 теңге) және 17,6%-ға (27,3 теңге) арзандады.

Девальвация – бұл дағдарыстық құбылыс емес. Экономика тұрғысынан алғанда, бұл өте кең таралған «құрал», соның арқасында мемлекет көптеген экономикалық процестерді реттей алады. Мысалы, экспорттан түсетін табысты және отандық өндірушілер тауарларының тартымдылығын арттыру.

Алайда, кері жағы да бар. Девальвация халықтың жинақ ақшасының құнын төмендетеді, сатып алу қабілетін төмендетеді, инфляция деңгейін арттырады және адамдарды шетел валютасына салымдар салу арқылы депозиттерден бас тартуға мәжбүр етеді. Бұл халықтың өмір сүру сапасына теріс әсер етеді және валюта бағамының «секіруінің» алдында қорқыныш тудырады.

Ұлттық Банкпен 2019 жылдың наурыз айында жүргізілген сауалнама нәтижелері бойынша респонденттердің 63,6%-ы жуық арада теңгенің долларға шаққандағы бағасы арзандайды деп күтуде. Бұл көрсеткіш орташа статистикалық көрсеткіштен әлдеқайда жоғары. Осылайша, соңғы бірнеше жылда орташа алғанда респонденттердің 51% долларға қатысты теңге арзан болады деп күтуде, 10% теңге нығая түсетініне сенеді және 15% бағам өзгермейді деп санайды.

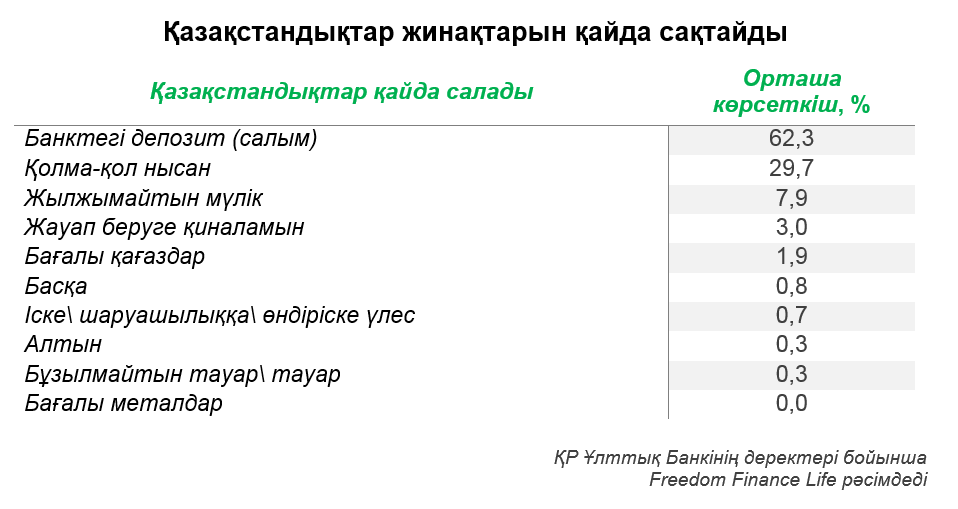

Өз жинақтарымыздың құнсыздануы мүмкін болған сайын, қазақстандықтар осы жинақтарды қалай сақтау керектігі туралы жиі ойланады. Алайда мұндай мүмкіндік барлығында емес болады. Ұлттық банктің соңғы үш жылдағы сауалнамаларыныңмәліметтері бойынша, орташа есеппен қазақстандықтардың тек 20%-да ғана жеке жинақ ақшалары мен жинақтары бар. Олардың көпшілігі ақшаны банктік депозиттерде (62%) және қолма-қол нысанда (30%) сақтауды қалайды. Респонденттердің тек 7,9%-ы ғана жылжымайтын мүлікке және тек 2%-ы ғана бағалы қағаздарға салуды қалайды.

Халық жинақтауды қалайтын валютаға келетін болсақ, Қазақстандықтардың 78%-ы теңгені қалайды, 29%-ы АҚШ долларында, 7,3%-ы ресей рублінде және 5,7%-ы еурода жинақтайды.

Өз жинақтарыңызды девальвациядан қалай қорғауға болады

Өз жинақтарыңызды инфляциядан және ықтимал девальвациядан қорғау үшін алдымен өзіңіздің мақсаттарыңызды, мерзімдеріңізді және тәуекелге дайындығыңызды анықтаңыз. Себебі одан қалай және қайда салынғаны байланысты болады.

Егер сіз күтпеген жағдайлар (ауру, жұмыс жоғалту немесе жоспарланбаған сатып алулар) жағдайына отбасы үшін қаржы резервін жасауды қаласаңыз, ақшаға «жылдам» қол жеткізу құралдары керек болады. Мысалы, банк депозиттері. Егер сіз капиталды көбейткіңіз келсе, бағалы қағаздар жақсы шешім болады.

Міне, жинақтарды девальвациядан қорғауға көмектесетін бірнеше кеңестер:

1. Ақшаны бірнеше валютада сақтаңыз.

Егер өзінің барлық жинақтарыңды теңгемен сақтаса, девальвация оларды құнсыздандырады. Ал егер барлық ақшаны долларда сақтаса, валютаны сатып алу және сату кезінде бағамдық айырмада жоғалтуға болады. Ең жақсы нұсқа – жинақтарды бірнеше валютада сақтау. Пропорциялар сіздің мақсаттарыңыз бен шығындарыңызға байланысты болады. Егер сіздің барлық шығындарыңыз теңгемен болса, онда жинақтардың басым бөлігін ұлттық валютада, қалғанын доллармен немесе еуромен сақтаған жөн. Ал егер, мысалы, Қытайда оқуға көшірсеңіз, онда жинақтардың бір бөлігін осы елдің валютасына аударудың мағынасы бар.

2. Жинақтардың бір бөлігін депозиттерде сақтаңыз.

Ұлттық Банктің мәліметтері бойынша, 2019 жылдың наурыз айында Қазақстандағы инфляция 4,8% болды. Ақшаңызды одан қорғау үшін оларды «жұмыс істеуге» мәжбүрлеңіз. Ең қарапайым және қолжетімді әдіс – банк депозиттері. Олардың табыстылығы ресми инфляциядан асып түседі: мысалы, теңгедегі депозиттердің табыстылығы – 11%-ға дейін, ал долларда – 1%-ға дейін.

Депозиттер үш жағдайда жақсы болады: егер сіз неғұрлым күрделі қаржы құралдарын (мысалы, инвестициялау) түсінбесеңіз; Сізге қаржы резервін құру қажет және оған «жылдам» қол жеткізу немесе сіз 2-3 жылға инвестициялауға дайынсыз, бірақ тәуекелдерден қорқасыз.

Депозиттер – ең аз тәуекелдермен салыстырмалы қауіпсіз қаржы құралы.

3. Бағалы қағаздарды сатып алыңыз.

Бағалы қағаздар банктік депозиттерге қарағанда үлкен кірістілік әкелуі мүмкін. Алайда, бұл қаржы құралы бәріне қолайлы бола бермейді. Біріншіден, акциялардың бағасы жиі өзгереді, сондықтан «минусқа кетпеу» үшін олардың құнын үнемі қадағалап отыру керек. Екіншіден, акциялар ұзақ мерзімді перспективада жақсы, ал қаржы резервін құру үшін қолайлы емес – онда күтпеген жағдайға ақша қорын ұстау тиімді емес болып табылады. Үшіншіден, Сізде қаржы резерві болған кезде ғана инвестициялау керек.

Алайда, егер сіз тәуекелдерден қорықпасаңыз, акциялардың құнын қадағалауға дайын болсаңыз және сенімді брокерді тапсаңыз, бағалы қағаздарға инвестициялар жасау ең жақсы нұсқа болады. Сонымен қатар, егер сіз шетелдік компаниялардың акцияларына инвестиция салсаңыз, олардың құны шетел валютасында болады. Бұл тек үлкен кірістілікке ғана емес, сондай-ақ сіздің жинақтарыңызды девальвациядан қорғауға кепілдік береді.

Бағалы қағаздар ұзақ мерзімге пассивті инвестициялар жасау үшін жақсы.

4. Бағалы металдарды алыңыз.

Бағалы металдарға салым салу одан да көп ақша әкелуі мүмкін, өйткені олар бойынша кірістілік депозиттерге қарағанда әлдеқайда жоғары болуы мүмкін.

Алайда, бұл активтерге инвестиция салуды қиындататын көптеген нюанстар бар. Біріншіден, қымбат металдардың құны, әдетте, алыпсатарлық бағаға байланысты. Бұл дегеніміз, бағаны болжау, мысалы, алтынға бағалы қағаздарға қарағанда қиын. Екіншіден, бұл активтерге инвестиция салу үшін тәжірибе мен білім қажет.

Бағалы қағаздарға ақша салу тәжірибелі инвесторлар үшін жақсы.

5. Өмірді сақтандырудың жинақтаушы полисін рәсімдеу.

Өмірдің жинақтаушы сақтандыруы – бұл депозит және жазатайым жағдайлардан сақтандырудың жинағы болып табылады. Мұндай полистер ұзақ мерзімге жасалады (3 жылдан бастап және одан да көп) және тек жинақтауды ғана емес, сонымен қатар шарттың барлық мерзімінде сақтандыру қорғанысын да қамтамасыз етеді. Мұндай бағдарламалардың табыстылығы басқа қаржы құралдарына қарағанда жоғары болуы мүмкін. Мысалы, Freedom Capital бағдарламасы бойынша валютадағы кірістілік 3,1-ден 3,28%-ға дейін болады. Бұл валюталық банктік депозиттерге қарағанда көбірек.

Бұл полис келесідей жұмыс істейді: сіз таңдалған шарттармен шартты рәсімдейсіз және сақтандыру компаниясына жарна төлейсіз. Егер шарт мерзімі ішінде сақтандыру жағдайы орын алса, компания сіз төлеген әлдеқайда көп соманы төлейді. Егер сақтандыру жағдайы болмаса, шарт мерзімі аяқталған кезде сіз өз жарнаңызды кері ала аласыз. Оған қоса инвестициялық пайда аласыз.

Төлемді индекстеу бағдарламалары АҚШ долларына байланыстырылған. Мысалы, сіз 10 жылға сақтандыру шартын жасадыңыз және 1 900 000 теңге мөлшерінде жарна төледіңіз, бұл бір доллар үшін 380 теңге бағамында 5 000 долларды құрайды, 10 жыл ішінде жинақталған сома 6 901 долларды құрайды (инвестициялық кіріс 1 901 АҚШ доллары), шарт мерзімі аяқталған кезде сіз болашақта болатын бағам бойынша индекстеумен теңгеде төлем аласыз. Яғни, егер осы уақыт ішінде девальвация орын алса, ал доллар қымбаттаса, сіз төлегеннен әлдеқайда көп аласыз.

Өмірдің жинақтаушы сақтандыру полисі Сіз үшін тек қана жинақтауды ғана емес, сондай-ақ бақытсыз жағдайлардан және күтпеген шығындардан қорғауды қаласаңыз жақсы нұсқа болып табылады.

Өзіңіздің жинақтарыңызды құнсызданудан қорғаудың көптеген жолдары бар. Әр адам өзінше тиімді және белгілі бір мақсаттар мен міндеттер үшін жұмыс істейді. Мысалы, депозиттер қаржы резервтерін құру және инфляциядан қорғау үшін жақсы, бағалы қағаздар ұзақ мерзімге инвестициялау үшін жақсы, ал өмірдің жинақтаушы сақтандыруы қаржы резервін құру үшін ғана емес, күтпеген жағдайлардан қорғану үшін де тиімді.

Ең бастысы, білу керегі – барлық ақшаны бір нәрсеге салмаңыз, оларды бірнеше қаржы құралдарына бөліңіз. Ақшаны бірнеше валютада сақтаңыз, бірнеше түрлі депозиттерді ашыңыз, ақшаның бір бөлігін инвестициялауға тырысыңыз, ал жинақтардың бір бөлігіне өмірдің жинақтаушы сақтандыру полисін рәсімдеңіз. Осылайша сіз өз жинақтарыңызды және өзіңізді барынша қорғайсыз.

Рустем Аламанов